AI財經新知力系列 - 大小型商業銀行持有國庫券和機構債券金額趨勢

2023年3月10日美國矽谷銀行因擠兌而宣布倒閉,造成美國銀行危機,以及其他國家的銀行也紛紛感到壓力和有下波金融危機發生可能。有的歸因於美國補助下企業存入銀行的滿載存款,促使銀行選擇購入更多的債券。未料聯準會2022年3月開始宣布升息,造成債券價格下滑,殖利率上升的局面。就如我分享的《AI財經新知力 - 3個觀察5個觀念看美國利率倒掛現象》一文,發生史上最嚴重的利率倒掛。

看起來都是銀行的錯誤資產配置,讓其暴露在流動性危機之下。那我今天就用美國大小型商業銀行在持有美國國庫券和機構債券(以下稱國債)的金額來看看,矽谷銀行倒閉彰顯出美國銀行界在2020年後所遭遇到的問題吧。

我先歸納三個重點,後面一一說明。

- 2020年後美國商業銀行增加持有國債

- 大型商業銀行在2022年3月2日當週開始減持 (下降趨勢開始)

- 小型商業銀行在2023年3月1日當週開始快速減持

- 第一個重點證據 - 觀察聯準會資料庫走勢圖

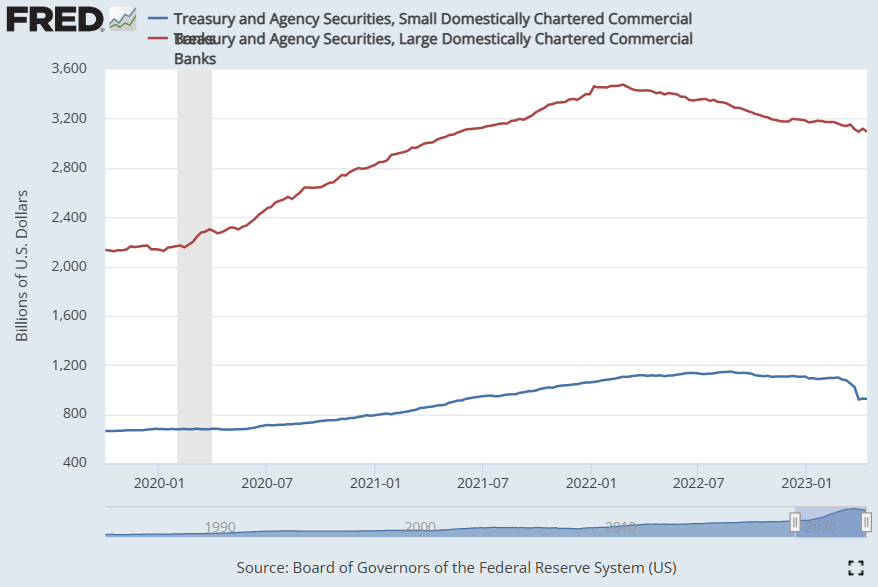

下圖是美國大小型銀行持有國債金額的每週數據走勢圖。從這三張走勢圖中,使用兩點比較法(高低差)能發現無論是大小型商業銀行都在2020年開始增加持有國債。

例如美國大型商業銀行從20,232億美元(2019年10月16日當週)到34,765億美元(2022年2月23日當週),增加了14,533億美元。小型商業銀行從6,626億美元(2019年10月16日當週),一路增加到11,467億美元(2022年8月24日當週),增加了4,841億美元。

以2019年10月16日當週持有國債金額為準,大型商業銀行增加了71.9%的國債金額,小型商業銀行增加了73.1%。

2020年開始聯準會的無限QE讓聯邦基金利率幾乎為0,連帶衡量標準所用的三月國庫券利率在2021年不超過0.1%,真可謂足夠低的利率。因為衡量標準對銀行在計算持有國債報酬率時產生了迷惑,2021年10年長天期國庫券利率高於1%,數大累積後也是很可觀的收入。(此處不談政策)

第二和三重點證據 - 觀察趨勢圖

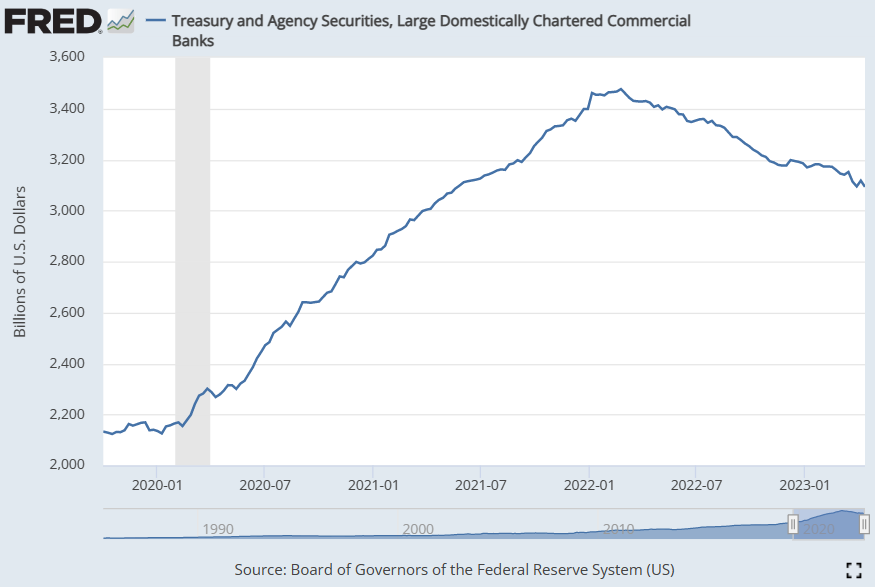

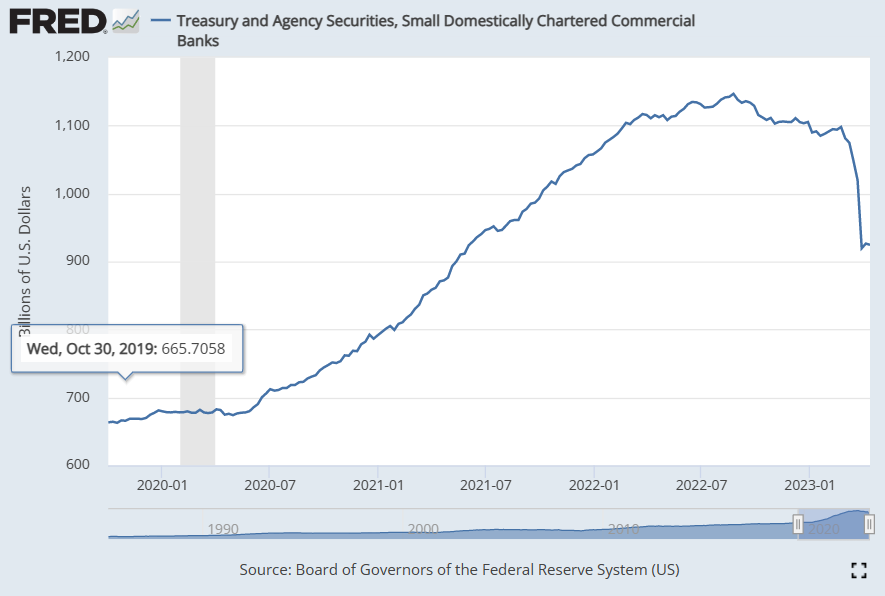

因為2020年後有很長一段時間美國商業銀行都增加持有國債,所以我選擇2021年開始看銀行持有國債金額趨勢情況。我想大家在意的是轉折位置,所以第二和三重點就是大小商業銀行何時開始減持的趨勢起點。

大型商業銀行在2022年2月23日當週持有金額達最高後,隔週就是下降3月2日當週就是減持的下降趨勢起點。逐漸減持時,2022年5月11日當週開始加快速度減持直到2022年11月30日當週。

對照聯準會宣布升息的3月和矽谷銀行倒閉的2023年3月來看,大型商業銀行應該是提早得到或預期升息政策,在聯準會升息前的週次就開始減持。畢竟大型商業銀行持有的國債金額高,想要減持也得慢慢丟。不然債券價格恐怕會馬上崩跌,殖利率快速攀升,造成金融體系更加不穩定。

小型商業銀行持有國債金額的趨勢圖則很像且看且走的味道,哈哈。 小型商業銀行在整體期間內第一次發生下降趨勢是2022年3月30日當週,並持續6週後,復又繼續上升趨勢。2023年3月1當週之前,上下上下的趨勢就跟玩股票在高檔震盪一樣。3月1日當週開始小型商業銀行宛如反應過來,快速減持國債,這才會如你現在看到的趨勢畫面 - 跳崖了~~

即使說商業銀行擔心國債違約問題加速減持,趨勢圖中快速下降趨勢起點就已經顯示不是矽谷銀行倒閉的金融危機,而是一開始新冠肺炎疫情造成經濟衝擊就有了人為干預造成的危機。

結語

矽谷銀行倒閉可以說是公司經營的決策層發生問題,但從大環境上來看,如果沒有新冠肺炎疫情的衝擊,或者新冠疫情下人為干預別那麼深,市場導向會告訴人們痛就痛那一段時間,然後回到常態的軌跡上。人為干預為了經濟不萎縮,用更大的代價換來的一時的成長。這成長還超過時間趨勢下的穩定軌跡時,矽谷銀行自己作死的比率可能低於大環境影響所佔比重吧,畢竟想消化減持國債金額(增加出來的16,374億美元)也不是那麼容易。

你對此有什麼想法呢?留言分享,點讚好評 你的點讚、留言和分享是我創作的動力💎 喜歡我的文章,記得追蹤加好友🤝