前言

先前我分享了截至2023年7月的「美國通貨膨脹是否再起」文章,並且由AI發現2023年6月是新趨勢的開始,加上7月的數據則可發現美國通貨膨脹確實又上升了。

這篇文章則分享更新到2023年8月後的通貨膨脹短期趨勢變化結果。

資料說明

🟡資料來源: FRED

🟡資料名稱: Consumer Price Index for All Urban Consumers: All Items in U.S. City Average, Index 1982-1984=100, Monthly, Not Seasonally Adjusted

🟡資料頻率: 月資料(與去年同期相比)

圖一是經過MathAI運算後得到的美國通貨膨脹短期趨勢。其中最右邊的趨勢線(暗紅色)呈現以下趨勢訊號:

👉趨勢方向:上升

👉趨勢力道:平均每月減少0.47%

👉趨勢轉折:2022年8月為趨勢開始

👉預見未來:2023年6月為新趨勢開始

基於存在新趨勢,且少於美國通貨膨脹率數據特徵,需要至少8個月數據才能成形,於是我重新繪製預見未來訊號後的趨勢情況,見圖二。

圖二經過預見未來訊號調整後,2022年8月開始的趨勢以平均每月0.47%下降,而2023年6月開始的新趨勢,以三點的方式計算後得到平均每月0.35%增長。

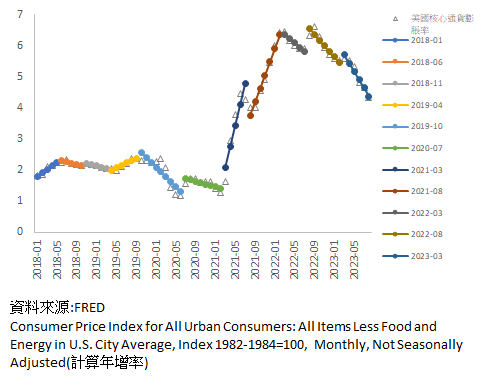

核心通貨膨脹短期趨勢變化

美國核心通貨膨脹同樣更新到2023年8月的數據,可以看圖三的結果。我們可以發現美國核心通貨膨脹率下降的位置並沒有通貨膨脹率那麼低,並且在下降過程中出現三個下降階段。

從2022年3月到2022年7月的趨勢期間

這段趨勢期間剛好是美國聯準會正準備大張旗鼓首次升息拉開序幕。從起點年月就能看出美國聯準會要升息的動作並不是無跡可尋。所以趨勢轉折才會如此剛好地發生在2022年3月。此段趨勢期間的核心通貨膨脹率以平均每月0.137%下降。

從2022年8月到2023年2月的趨勢期間

這段趨勢期間,正是全球在此前就會開始採購能源,如原油和天然氣等,準備過冬取暖用。因此,到了7月和8月時物價會上漲,從而計算出相比前月更高的核心通貨膨脹率。

由於核心通貨膨脹率是剔除食物和能源物價,所以其上漲的原因就是非食物和非能源的其他商品或服務物價。換句話說,當能源價格或食物價格上漲的同時,也會帶動其他商品或服務的價格上漲。

此期間的前期,美國物價不只是食物和能源物價影響,更重要的是工資上漲持續推動其他商品與服務的價格,也就是成本轉嫁到消費者身上。

隨著美國聯準會持續的升息,直到美國銀行危機之前,核心通貨膨脹率以平均每月0.18%的速度持續下降中。

從2023年3月到2023年8月的趨勢期間

此趨勢期間起於美國銀行危機開始的SVB倒閉事件。在美國聯準會持續升息的影響下,銀行貸款利率和存款利率要調整,帶來了貸款收回的困難與存款帶來成本提高的窘境。於是SVB的倒閉開始一連串的銀行發生問題,銀行得要緊縮銀根,避免擠兌時讓存戶沒錢可領的可能。在經濟學上就是流動性危機問題。

這樣的結果也表示美國放出去的貨幣和貨幣創造的規模得縮減,並且還需要更大幅度的縮減。同時核心通貨膨脹率也逐漸被壓制下來,重新以平均每月0.266%的速度快速下降。

其實在此過程中,我們也會發現美國銀行同樣有大者恆大,大到不能倒的問題。這裡頭也隱含美國在處理危機事件的策略仍是維持傳統手法。在新式金融體制下,即使美國的法律修改得很及時,在沒有任何新式的金融危機處理策略下,國家面臨的風險恐怕就是「政府蓋括承受」。

我不認為美國政客或各國的政治人物在新式金融危機發生時真能保證一般人的資產。畢竟從歷史的結果來看,就像股價下跌時會給幾次的「回漲」意思是相同的。逃不掉的人就是摔到懸崖下。