觀念

債券市場的價格與殖利率成反比,所以當債券市場的供給增加遠超過需求,或者是需求大幅下降都會降低債券價格,同時拉抬殖利率。當我們了解債券市場的運行後,我們需要對財經新聞提到:

聯準會主席暗示因為通膨升溫而推遲降息,以及這樣的消息助長美國兩年期國債殖利率一度破5%。

難道真的是因為沒有降息的消息在影響國債殖利率嗎?

一開始我們就說了,債券市場的需求與供給得被影響才會改變債券價格。所以,我們先從需求面來看。

-

需求面部分:

不降息消息會改變購買債券的人的想法,認為聯準會不降息就還是會高殖利率,債券價格只會愈低。現在持有債券就會造成損失。所以,他們對債券的需求降低了。在供給量不變下,這會讓現在的債券價格下降。

-

供給面部分:

因為聯準會縮表的動作,會賣出資產,其中資產也包括債券。賣出資產就能回收貨幣,這稱為緊縮貨幣政策。這種政策是降低在外流通的貨幣量,限制貨物或服務需求的增加。這個概念是從貨幣數量學說或貨幣交易方程式而來。

$P \times y = M \times v$

其中, $P$ 是物價, $y$ 是實質GDP, $M$ 是貨幣數量, $V$ 是貨幣週轉速度。在理論上通常將 $V$ 認為固定不變。所以 $M$ 與 $P$ 成正比關係。這條恆等式又可以改為增長率,所以通貨膨脹率與貨幣增長率成正比。各國的央行因此認為只要能夠控制貨幣數量的增減速度就能控制通貨膨脹。

當聯準會縮表販售資產時,市場上的債券供給數量增加,讓債券價格下降。

另外,拜登政府多次面臨財政懸崖,只能發債因應。所以聯邦政府的財政部也是多次發行大規模的國債到市場上,讓債券價格下降。

一般來說,升降息是直接對殖利率的一個限制,所以可以直接影響債券殖利率。而聯準會或聯邦政府的買賣債券則是透過債券市場運作改變殖利率。

接下來,讓我們用問答的方式來了解真的是降息與否在影響近期美國國債殖利率上升嗎?

問題1 聯準會主席用通貨膨脹升溫來推遲降息是否正確?

美國有主要的兩個通貨膨脹指標:居民消費物價指數年增率與個人消費支出物價指數年增率。後者是聯準會長期通膨目標2%的指標。

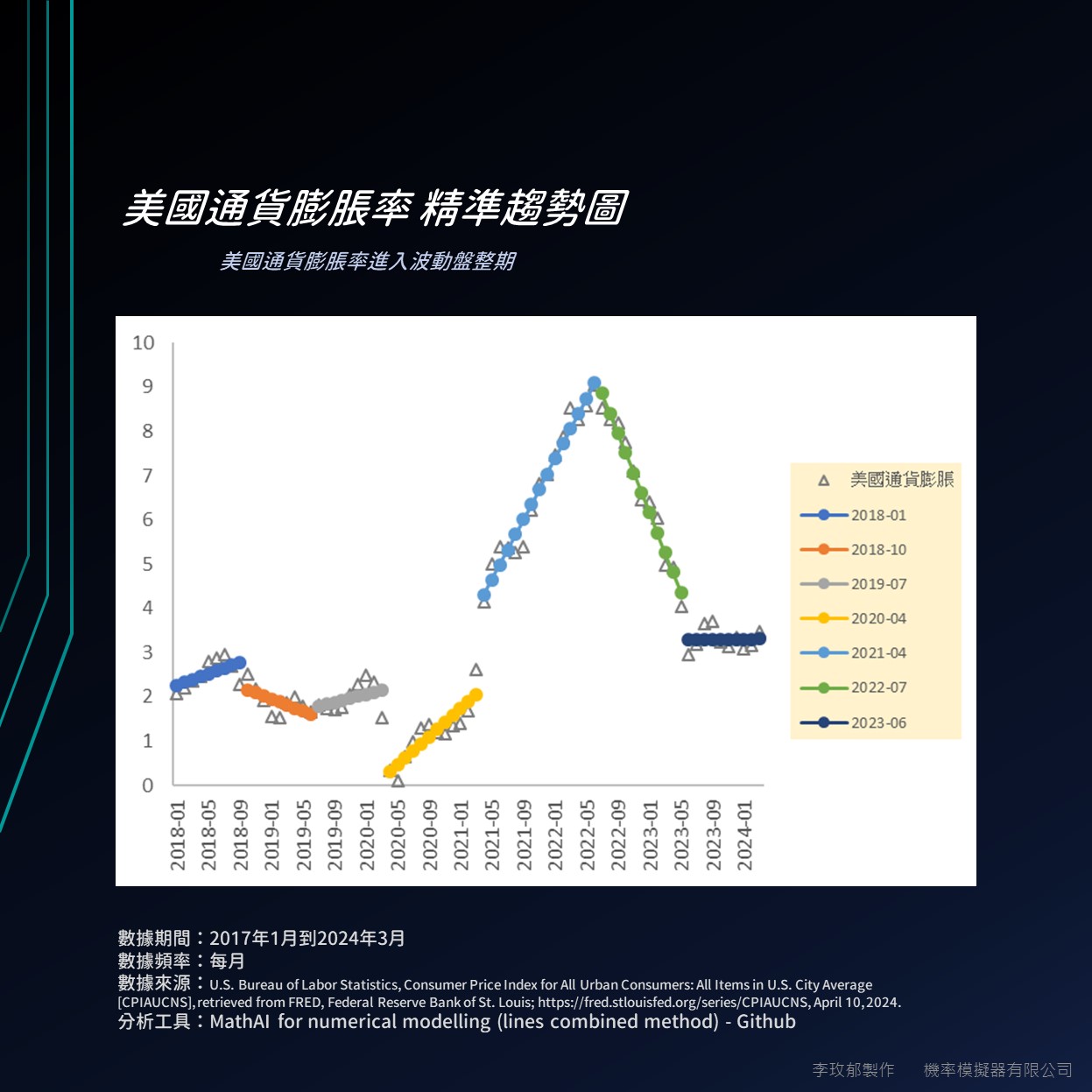

居民消費物價指數年增率趨勢

這是美國2018年1月到2024年3月的居民消費物價指數年增率趨勢圖,這裡簡稱通貨膨脹趨勢圖。最新趨勢從2023年6月到2024年3月,通貨膨脹平均每月增加0.002326%。從2023年6月到8月,再9月,持續到現在的通貨膨脹率趨勢逐漸趨緩,並且在水平線做上下(即斜率接近0,有時正,有時負),我稱美國通貨膨脹為「波動盤整」期。

這樣的通貨膨脹可以說是持穩在3%上下。但聯準會主席卻稱這是通貨膨脹升溫。

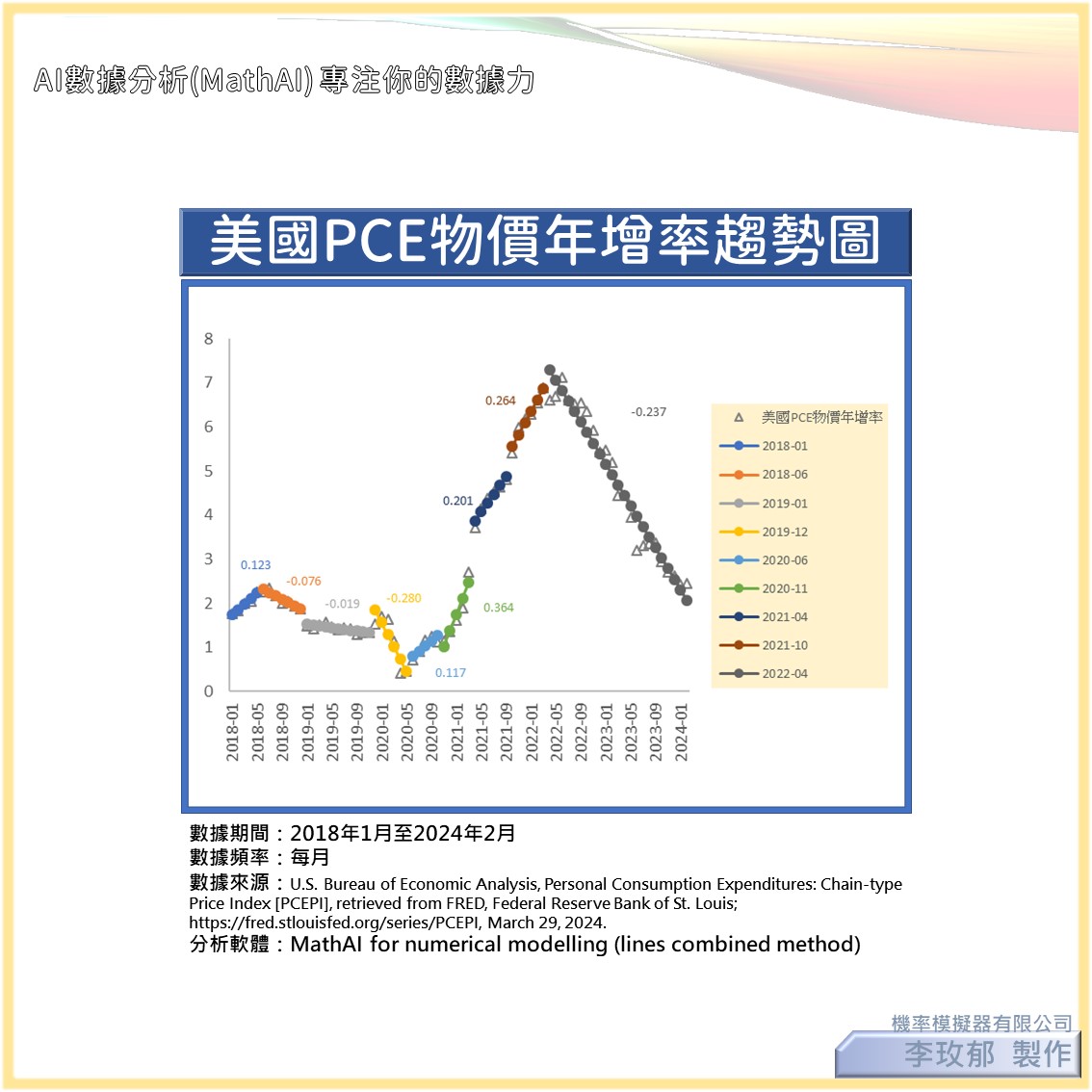

個人消費支出物價指數年增率趨勢

美國個人消費支出物價指數年增率是從2022年3月聯準會主席宣布升息後開始下降,並持續到2024年2月,穩定以平均每月約0.24%左右的速度下降。目前則在2.5%上下,仍是下降趨勢。

而聯準會主席似乎沒有這樣的通貨膨脹訊息。對他來說,通貨膨脹率高於預期的比大小更加讓他相信。這才會讓他說出通貨膨脹升溫的情況。

基於美國最主要的兩個通貨膨脹指標趨勢情況。不免推測美國通貨膨脹已經是穩定下來了,每年開始週期式的波動變化,並沒有明顯會有如當初聯準會放任通貨膨脹率上升的可能。

問題2 什麼因素在造成殖利率上升?

前面提過殖利率上升代表債券價格下降,而債券價格下降的原因有二:

- 需求減少

- 供給增加

我們不免猜測聯準會一直釋出「今年要降息」、「降息延遲」等訊號是要強化「需求面」影響的解讀方式,掩蓋他們持續增加債券供給的動作。

為什麼會有這樣的猜測呢?

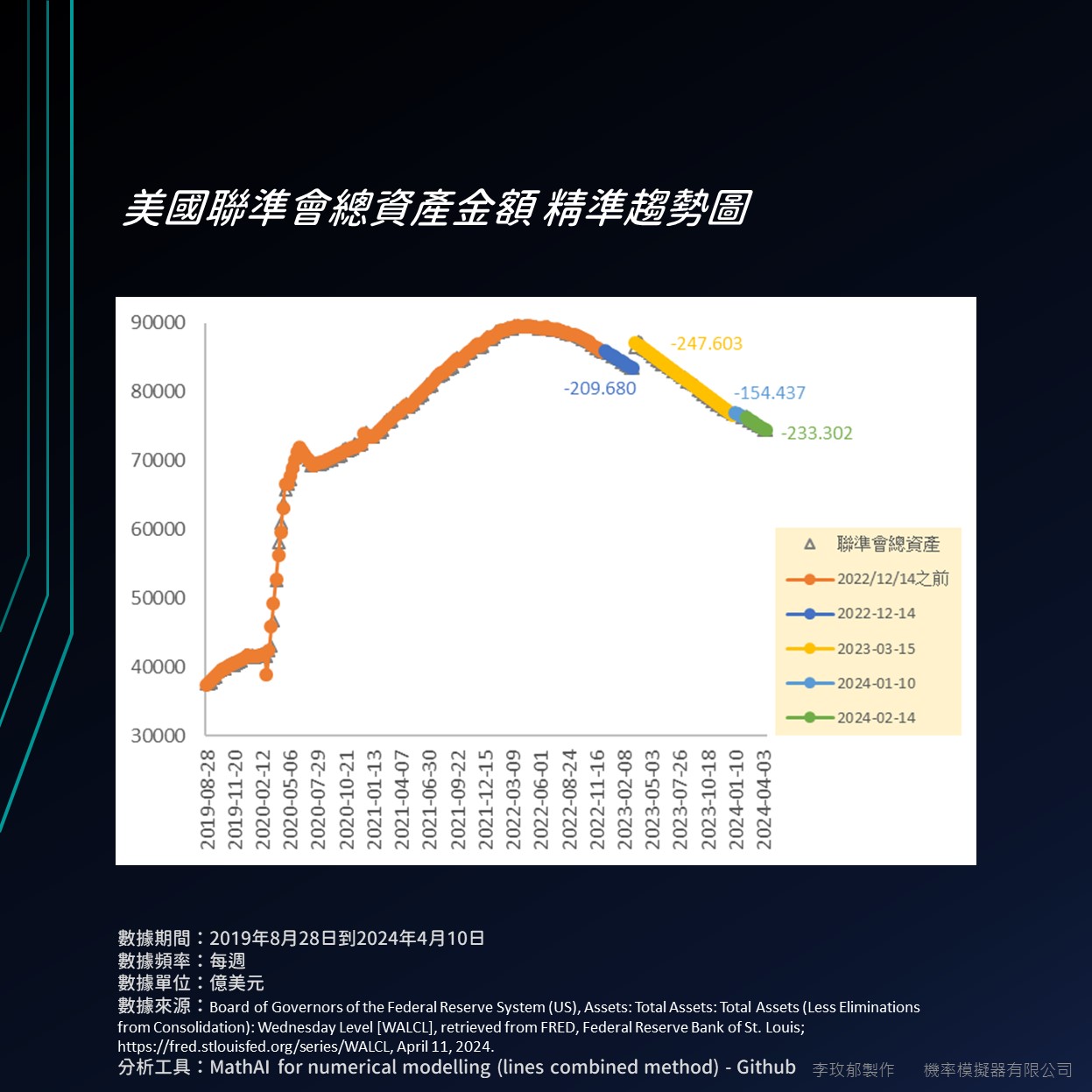

下圖是聯準會總資產的趨勢圖。一般來說,如果你看到的是折線圖或線圖就會以為是穩定在下降。但AI數據分析就是能從數據中,由數據說話,顯示趨勢變化。所以2024年2月14日開始聯準會加速縮表,也就是拋售更多的債券到市場上。

另外,今年是美國總統大選年,這幾年聯邦政府財政部增加的國債發行量難道不影響債券市場價格嗎?

直接來說,美國無論是聯邦政府或聯準會都是債券市場上增加債券供給。那麼聯準會在2024年2月14日後還加速拋售資產的行為難道不是推升債券價格下跌更快的原因嗎?

還有一點就是新聞媒體在講華爾街賭債券市場,而事先布局,看來也是消息面為主,先知道聯準會可能動作而先布局。但從第一個問題開始就可以知道聯準會主席對通貨膨脹趨勢圖變化並不知情,或者他知情但不講,反而強化「通貨膨脹升溫」這個「現象」。這看起來就有引導效果。

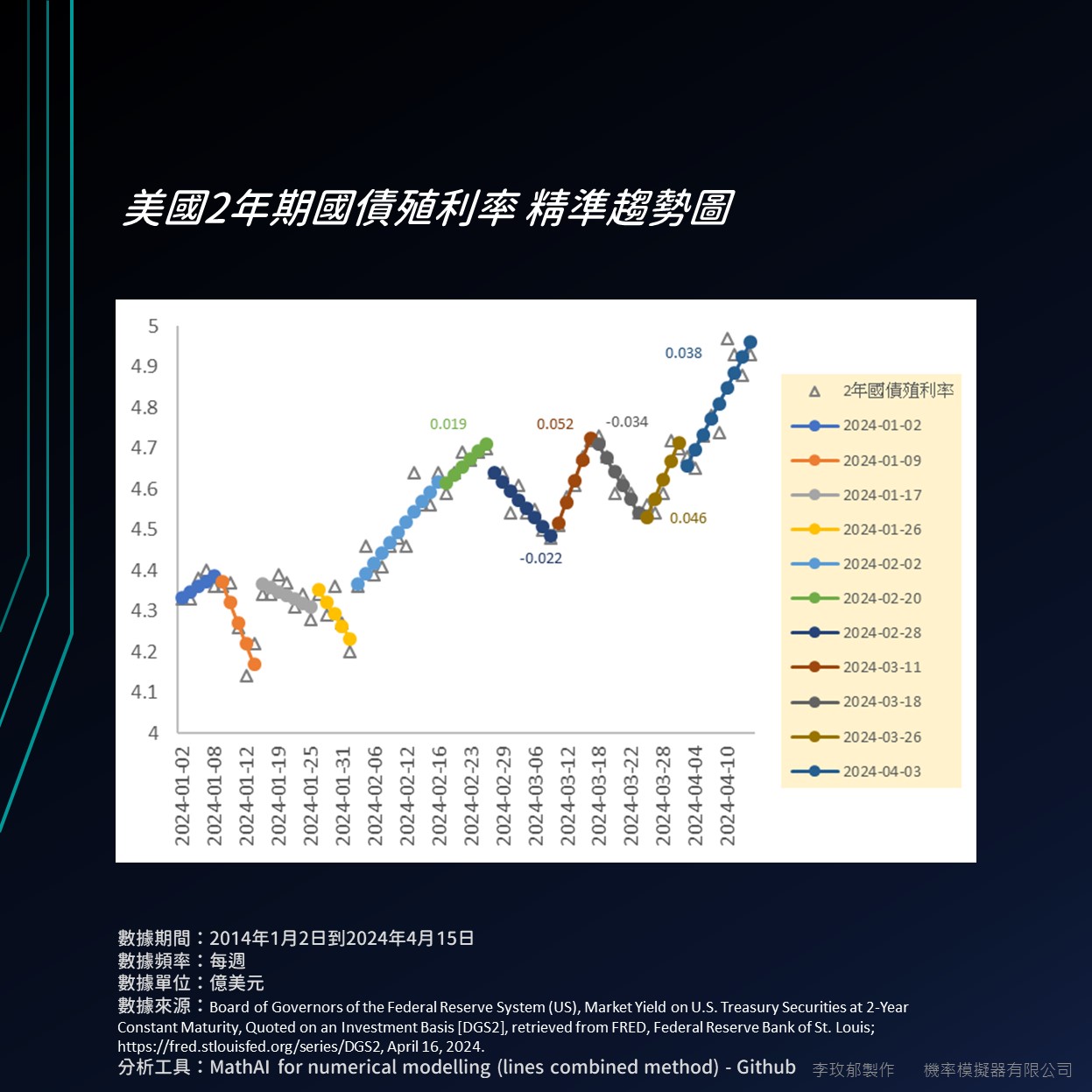

問題3 美國兩年期國債殖利率趨勢發生什麼事?

這是日資料得到的兩年期國債殖利率趨勢變化。讓我們先確認時間為2024年2月14日後的趨勢從綠線開始。圖中的趨勢是有上升也有下降,但整體來說是往上推動的,特別是最右邊的藍色線,雖然上升力道沒有比前一段趨勢還快,但看起來中間有向上跳空,造成殖利率逼近5%。

問題4 聯準會總資產與兩年期國債殖利率關係如何?

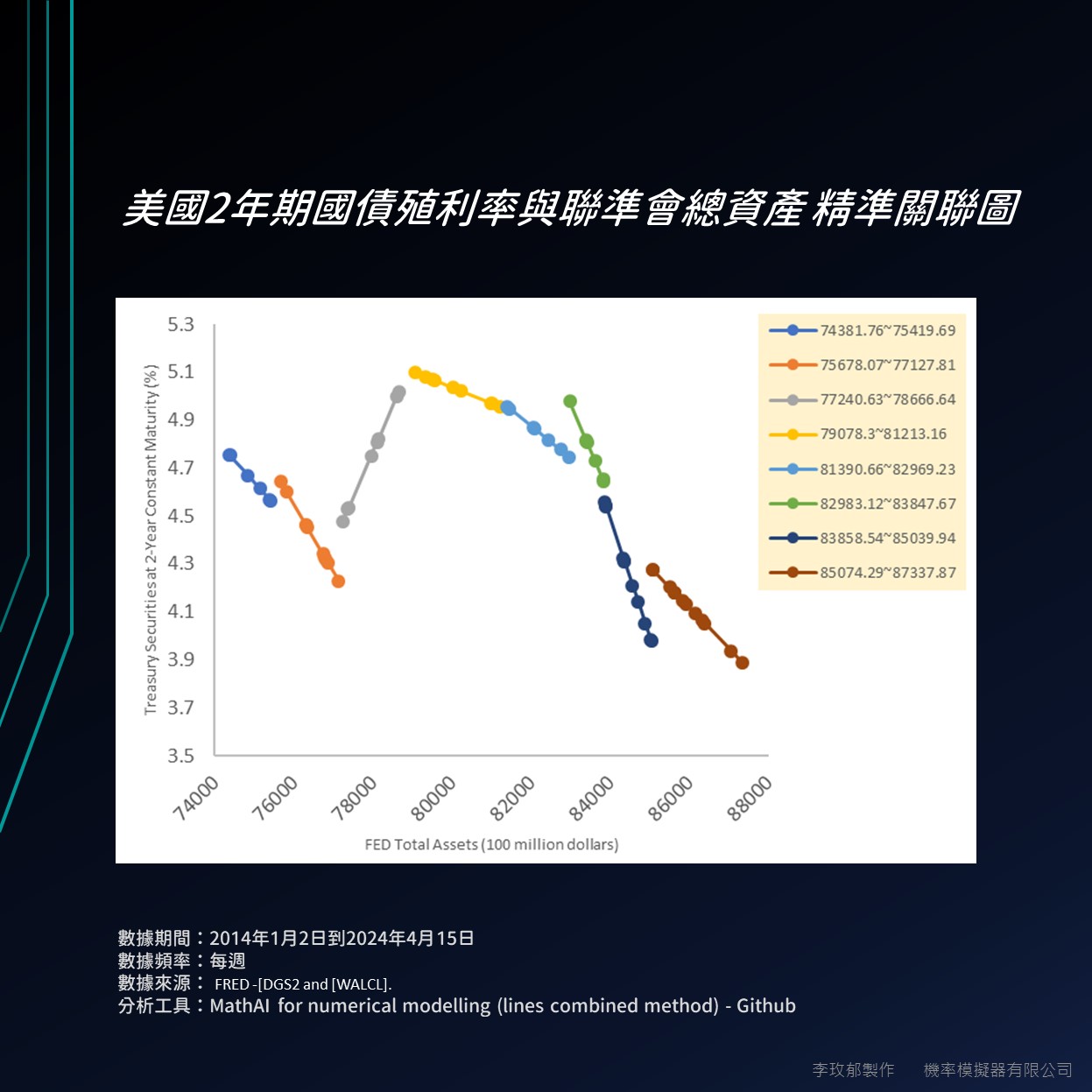

讓我將2022年12月14日後的聯準會總資產與兩年期國債殖利率週資料抓出來,使用AI數據分析的MathAI軟體運算得到下面的關聯圖。

我們可以看到只有當聯準會總資產從77240.63億美元到78666.64億美元區間內,聯準會總資產增加,兩年期國債殖利率也跟著上升。這種正比關係並不常見,但存在。所以,各種財經觀點並不是百分之百正確的。

那我們來看2024年2月14日後的聯準會總資產落在藍線區域,從AI數據分析結果中,藍線表示總資產平均每增加1億美元,殖利率下降0.000185%。而聯準會總資產在這段趨勢期間內,平均每週減少233億元,所以可以推測殖利率平均每週增加0.04311%。

在看2024年2月14日前一段的聯準會總資產是落在橘線區域。橘線表示總資產平均每增加1億美元,殖利率下降0.000285%。在這段期間內,聯準會總資產平均每週減少154億美元,所以可以推測殖利率平均每週增加0.04389%。

我們看起來聯準會總資產在2024年1月10日到2月7日期間減少較緩慢,但從數據的精準關聯中可以發現此期間的殖利率增加速度反而更快。

對此,要說新聞指稱「兩年期國債殖利率一度破5%」好像很驚人,但在2024年1月10日到2月7日的殖利率增長速度才是更快速。在殖利率高檔後,還更快增加反而才是大問題。

問題5 為什麼害怕兩年期國債殖利率破5%?

其實這個5%的數字有任何意義嗎?這只是分析師與媒體們需要給予一個比較基準點而人為設定的一個位置。

這就像在看股價時,有些人並不是看上升下降的趨勢線,而是將價格設定為水平線,形成一道道的關卡。只要價格超過這個水平線就稱價格站上多少。

他們只是將這樣的方法應用在殖利率上。而5%是一度突破的位置,距離現在殖利率非常近,也是上升趨勢的方向,所以才會將這5%提出,並形成一個話題,讓人感覺殖利率真的非常高。

這樣的做法並沒有深究殖利率為何高的理由,也沒有深入到原來是聯準會主席暗示的「消息」主導債券市場需求面,從而掩蓋聯準會縮表影響。

畢竟誰能這麼清楚看到原來聯準會總資產變化與殖利率關係可以了解當下的殖利率是如此增長。